日期 :[2021年01月20] 编辑 : 邦诚财税 【纠错】 浏览次数 2113

一、我公司执行企业会计准则,现在年终关账前需要计提所得税,我该按照什么步骤计算呢?

解答:

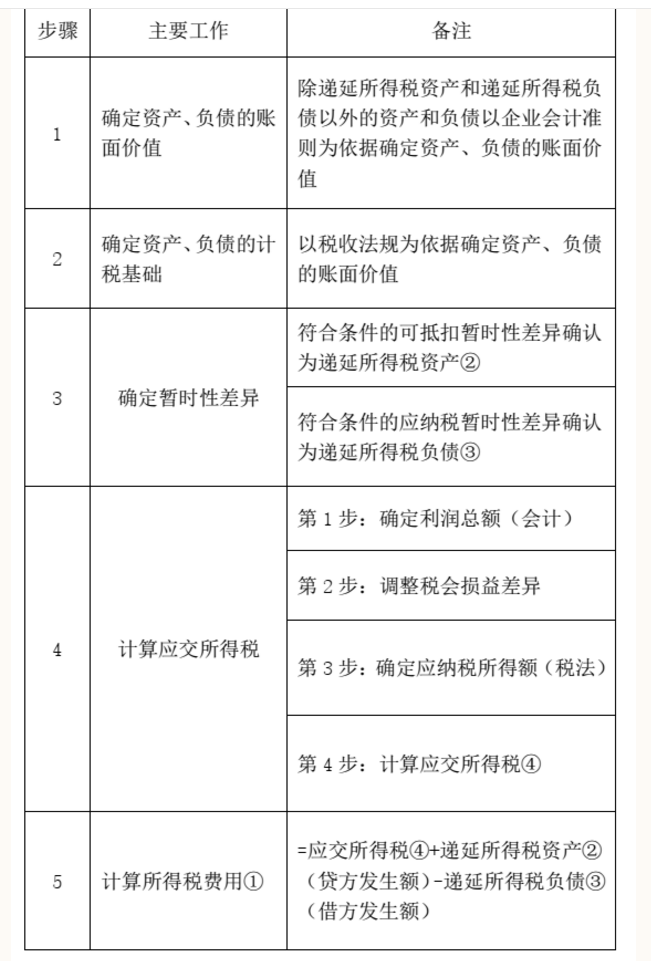

在采用资产负债表债务法核算所得税的情况下,企业一般在每一资产负债表日进行所得税核算。企业合并等特殊交易或事项发生时,在确认因交易或事项取得的资产、负债时即确认相关的所得税影响。企业所得税核算一般应遵循以下程序:如下图

二、500元的劳务费需要纳税吗?

公司办事处搬家换地方,请人来搬家,开一一张发票,但是备注写了由支付支付税款,询问邮政开票的人说500以下不用纳税,但是发票被公司财务退回说是备注有说明由支付方纳税,想问下500元大家需不需要纳税?

解答:

劳务费,是按照“劳务报酬所得”预扣预缴个人所得税。

“劳务报酬所得”预扣预缴个人所得税计算方法:

1、毎次收入不超过4000元的,减除费用按800元计算;毎次收入4000元以上的,减除费用按20%计算。

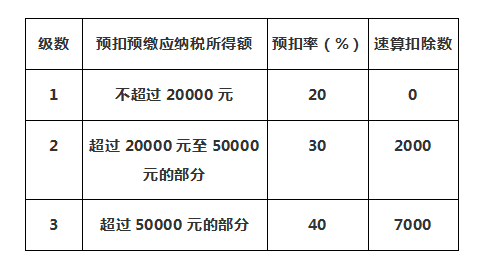

2、劳务报酬所得的预扣率如下表:

个人所得税预扣率表二

(居民个人劳务报酬所得预扣预缴适用)

由于您的发票金额500元,低于800元,所以预扣预缴的税金就为0。

但是,根据税法规定,企业作为支付方应该全员全额申报,即便税金为0也必须进行纳税申报。

三、研究生劳务报酬该如何计算是否可以退税?

以劳务报酬的形式发放补助,前前后后加起来超过24w,已缴税3.8w,想请专业人士帮忙算下2020年还能否退税,能退多少

解答:

劳务报酬所得仅仅是综合所得的组成部分之一,在次年3月1日开始的汇算是综合所得的汇算。

因此,如果需要准确计算可以申请退税的金额,需要完整知道:

一、收入项目

综合所得包括:工资薪金所得、劳务报酬所得、特许权使用费所得和稿酬所得。

除截图显示的收入,是否还有其他的收入?

二、扣除项目

1、基本费用全年60000元;

2、有无缴纳五险一金?

3、专项附加扣除:包括子女教育、继续教育、住房、赡养老人等。其中,继续教育,如果您的父母没有扣除您读书的费用(子女教育),就可以全年扣除4800元(400元×12);租房的租金,如果能取得租房合同,也是可以扣除的;如果父母大于60岁,可以扣除赡养老人的支出。

4、其他扣除:比如疫情期间的捐赠等。

总之扣除项需要自己好好清理一下,不要把能够扣除的项目遗漏了。

三、税金计算与退税金额计算

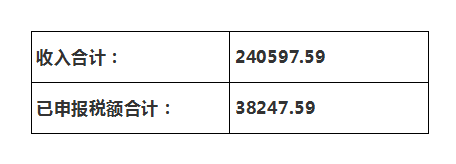

由于条件不充分,只能暂时假设一下。假定收入就是截图金额;专项扣除有:继续教育4800元(你扣除后,父母就不能扣除你的“子女教育”);其他扣除:疫情期间公益捐赠1000元。

收入额=240597.59×(1-20%)=192478.07元

应纳税所得额=192478.07-60000.00-4800.00-1000.00=126678.07元

对应的税率为10%,速算扣除数2520,应交税金=10147.81元

应退税金=38247.59-10147.81=28098.78元

四、有筹划大师给我们做一个筹划方案,企业以500万购买了私募基金,然后将整个私募基金以1元方式转让给个人。说这样实施后个人就可以不用缴纳个人所得税了。请问真的可以吗?

解答:

按照我国目前税法的规定,除开房屋和股权的捐赠外,其余捐赠都是没有征收个人所得税的。房屋和股权的捐赠如果是亲属之间进行的,满足税法规定条件,也是接受方免税的。

况且人家这个方案,还是交易的——1元的交易!

但是,税务筹划一定不能离开税法的避税条款,不能对避税条款视而不见吧?

《个人所得税法》有如下规定:第八条 有下列情形之一的,税务机关有权按照合理方法进行纳税调整:

(一)个人与其关联方之间的业务往来不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由;

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

第九条 个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。

因此,税务局随时就可以叫企业补税的!!!

五、高管成立个人独资企业向原公司收取管理咨询费规避个税,可行吗?

解答:

这个问题,是目前很多税收洼地的平台在到处忽悠,很多人居然也相信。

在中国税务管理中,“以票控税”大行其道,有人就以为只要有发票,就万事大吉!——这是大错而特错的!

当该需要发票的时候,那是绝对不行的!

但是,并不是有一张发票就能解决一切问题,否则税务局每年也不会公布打击了多少虚开发票的案例了。

发票只是企业税前扣除或进项抵扣的重要凭据之一,还必须要有其他证据材料进行佐证才行。

就说咨询费吧,您咨询的是什么内容?咨询报告呢?解决了什么问题?同类的咨询市场价是多少?是否存在关联交易?等等一系列的问题,随便一个问题就可以让您企业不得税前扣除或进行进项抵扣。

不要以为只有你才是聪明人,税务人员中也有聪明人的,我相信税务局也清楚目前市面上流行什么,你这些“小儿科”的招数,人家见多了,分分秒就让你企业与个人无地遁形,因为税法早就给税务人员和税务局准备好了——反避税条款!

只要税务局祭出大杀器——反避税条款,类似这种高管开发票规避税的问题,企业和高管个人没有一点反抗的能力。

随便列举几条反避税条款,请企业的“聪明人”来破解吧:

一、《企业所得税法》条款

第八条 企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

第四十一条 企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。

解读:

1、什么是“合理的支出”?——至今没有任何税法进行明确,税务局掌握有最终的解释权与自由裁量权。第八条就可以对税前扣除,直接封杀。

2、如果侥幸躲过了“合理的支出”,“不符合独立交易原则”的判断,也够企业解释的,你的咨询市面上能不能价值开票金额?不好证明吧?

二、《个人所得税法》条款

第八条 有下列情形之一的,税务机关有权按照合理方法进行纳税调整:

(一)个人与其关联方之间的业务往来不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由;

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

解读:只要税务局拿出上述的(一)或(三),就认为企业实施非法避税,企业与个人也是没有抗辩的能力。

三、增值税条款

财税(2016)36号附件1第二十六条 纳税人取得的增值税扣税凭证不符合法律、行政法规或者国家税务总局有关规定的,其进项税额不得从销项税额中抵扣。

解读:

只要认定了是虚开发票的,肯定是不能抵扣的。

对于“咨询费”三个字已经属于高风险词了,在一些税务风险监测软件中就会自动扫描出来并预警。而且,前面已经有太多案例报道出来,税务局已经对“咨询费”等出手了,医药行业就是典型例子。

六、企业的房屋折旧可以纳入加计扣除范围吗?

解答:

根据《财政部国家税务总局科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)文件规定,允许加计扣除的折旧费用为用于研发活动的仪器、设备的折旧费,不包括房屋的折旧费。

七、在签订合同后,当客户信用风险显著升高时是否需要重新评估可收回性?之前确认的收入是否可以调整?

解答:

如果在合同开始日,企业认为该合同满足收入准则第五条规定的合同成立的五项条件。但是在后续期间客户的信用风险显著升高,企业需要评估其在未来向客户转让剩余商品而有权取得的对价是否很可能收回,如果不能满足很可能收回的条件,则该合同自此开始不再满足收入准则第五条规定的合同成立的五项条件,应当停止确认收入。同时, 之前确认的收入不应调整,一般情况下应该考虑之前确认收入对应的合同资产和(或)应收款项余额是否存在减值,如存在减值,应按照《企业会计准则第 22 号——金融工具确认和计量》计提减值准备。

在停止确认收入的后续期间内,当合同成立条件再度满足时,或者当企业不再负有向客户转让商品的剩余义务,且已向客户收取的对价无需退回时,才能将已收取的对价确认为收入。

八、个人担任公司董事监事取得的收入是否属于工资薪金?

解答:

个人担任公司董事、监事,且不在公司任职、受雇取得的董事费、监事费,属于劳务报酬,应按“劳务报酬所得”项目征收个人所得税;个人在公司(包括关联公司)任职、受雇,同时兼任董事、监事的,属于工资薪金,应将董事费、监事费与个人工资收入合并,统一按“工资、薪金所得”项目计征个人所得税。

九、企业的应付未付款项,在什么情况下应计入收入计征企业所得税?

解答:

根据《企业所得税实施条例》第二十二条的规定,企业确实无法偿付的应付款项应计入其他收入。对于何种情况属于“确实无法偿付”,税收文件没有明确规定。在这种情况下,原则上企业作为当事人,更了解债权人的实际情况,可以由企业判断其应付款项是否确实无法偿付。同时,税务机关如有确凿证据表明因债权人(自然人) 失踪或死亡,债权人(法人)注销或破产等原因导致债权人债权消亡的,税务机关可判定债务人确实无法偿付。对于这部分确实无法偿付的应付未付款项,应计入收入计征企业所得税。